Kvantitativno popuštanje (eng. Quantitative Easing), često skraćeno nazivano QE, predstavlja mehanizam koji središnjim bankama dopušta otkup vrijednosnih papira poput korporativnih i državnih obveznica s tržišta, što za posljedicu ima povećanje količine novca u optjecaju.

Zamka likvidnosti

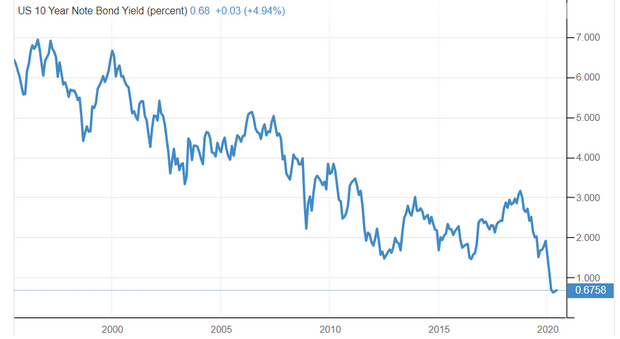

Središnje banke u prošlosti su u pravilu koristile tradicionalnu monetarnu politiku čija je okosnica bila smanjivanje kamatnih stopa u kriznim razdobljima. No, u situaciji u kojoj su kamatne stopeKamate su trošak, odnosno cijena koju plaćate za pozajmlji... već toliko nisko da njihovo daljnje smanjivanje nije moguće, središnja banka mora posegnuti za alternativnim oblicima intervencije. Takvo se stanje naziva zamka likvidnosti i u njoj se trenutno nalazimo budući da su kamatne stope na povijesno niskim razinama, a u brojnim zemljama su čak i negativne.

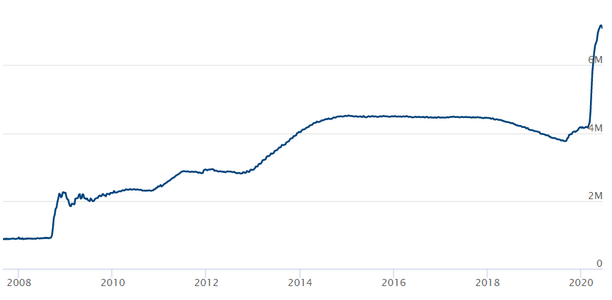

U takvoj situaciji, središnje banke poput američkog Feda ili europskog ECB-a okreću se kvantitativnom popuštanju kao alternativnom načinu provođenja ekspanzivne monetarne politike. Pumpanje novca u gospodarstvo na ovaj način započelo je za vrijeme prošle velike recesije 2008. godine, a nastavilo se kroz dobar dio posljednjeg desetljeća.

Najveće programe kvantitativnog popuštanja provodio je američki Fed koji je u tri runde nakon početka krize u gospodarstvo na ovaj način unio više od tri bilijuna dolara. To veliko povećanje količine američkog dolara u optjecaju u kratkom je roku uspješno stimuliralo posrnulo gospodarstvo, ali je u isto vrijeme kod mnogih stvorilo opravdanu sumnju u dugoročnu održivost ovakvih intervencija.

Zašto središnje banke koriste kvantitativno popuštanje

Kvantitativno popuštanje može biti korisno jer središnjim bankama pruža posljednje utočište kad konvencionalni mehanizmi monetarne politike nisu izvedivi. Međunarodni monetarni fond (MMF) u svojoj analizi zaključio je da su navedeni programi kvantitativnog popuštanja pomogli ubrzati oporavak američkog gospodarstva od posljedica krize.

Budući da je najveći dio novostvorenog novca korišten za otkup korporativnih obveznica, to je direktno pogodovalo velikim poduzećima. Velik dio tog novca završio je na financijskim tržištima, što je potaknulo oporavak dioničkog tržišta u SAD-u. To je direktno utjecalo na povrat povjerenja na tržištu, porast investicija i rast BDP-a u kratkom roku. Uz to, neki analitičari tvrde da su programi kvantitativnog popuštanja direktno doveli i do zaustavljanja rasta nezaposlenosti.

Je li kvantitativno popuštanje dugoročno održivo?

Iako ovaj mehanizam može dovesti do dobrih ekonomskih pokazatelja u kratkom roku, mnogi se pitaju je li pametno oslanjati se previše na njega budući da bi u dugom roku mogao dovesti do neželjenih posljedica. Budući da je kvantitativno popuštanje relativno nova pojava u monetarnoj politici, njegovi učinci u dugom roku još nisu vidljivi.

Najbitnija negativna posljedica kvantitativnog popuštanja koja bi se mogla dogoditi u dugom roku je visoka inflacijaInflacija je povećanje opće razine cijena u određenom vre.... Nagli i veliki porast količine novog novca u optjecaju za posljedicu bi mogli imati pad vrijednosti valute. Do toga još nije došlo, ali inflacija u pravilu dolazi s određenim vremenskim odmakom, pa je moguće da će se osjetiti u narednom periodu.

Dodatne negativne posljedice provođenja kvantitativnog popuštanja osjetit će umirovljenici i štediše. Budući da središnje banke ostavljaju kamatne stope na povijesno niskim razinama, štednjaU ponudama kreditnih institucija postoje različiti oblici i... se ne isplati, a mirovinski fondovi manje su profitabilni što može dovesti do smanjenih mirovina u dugom roku. Zbog toga sve više radnika traži alternativne načine štednje za mirovinu.

Uz to, česta kritika prema ovoj vrsti monetarne politike je da ona produbljuje ekonomsku nejednakost u društvu. Ta se kritika temelji na činjenici da većina ubačenog novca ne završi u džepovima običnih građana, već se vrti na financijskim tržištima donoseći profit bogatim investitorima.

Novi programi kvantitativnog popuštanja

Nalazimo se na početku nove ekonomske krize, pa središnje banke opet pokušavaju zaustaviti pad gospodarstva. Da bi to postigle, opet se okreću upravo kvantitativnom popuštanju.

Na grafikonu možemo vidjeti kako se vrijednost bilance Feda mijenjala od posljednje krize. Vidljivo je njeno povećanje nakon 2008., ali ono što upada u oko je naglo i veliko povećanje za čak tri bilijuna dolara odjednom koje se događa 2020. godine. Ovo povećanje količina bez presedana izazvano je koronakrizom, ali budući da je kriza na samom početku, za očekivati je da ovo neće biti jedino takvo povećanje.

Prve rezultate ovog povećanja već vidimo na američkom tržištu dionica koje se počelo oporavljati, ali sve je izglednije da se radi o balonu koji će kad-tad puknuti.

Mnogi strahuju da bi ovakva monetarna politika u srednjem i dugom roku mogla poljuljati vrijednost američkog dolara koji je temelj modernog svjetskog monetarnog sustava.

Izvor: centarzlata.com