Kao što se i predviđalo, američka središnja banka Fed na jučerašnjem sastanku je povisila kamatnu stopu za 0,25%, te najavila još 7 povećanja od po 0,25% tijekom 2022. To će baznu kamatnu stopu Feda dovesti na vrijednost između 1,75% – 2.0% do kraja 2022, što je ipak više nego što su neki analitičari i investitori predviđali.

Reakcije su različite – dok neki analitičari kažu da je Fed konačno počeo djelovati protiv podivljale inflacije, drugi smatraju da je povećanje kamatnih stopa previše agresivno, te da može ekonomiju odvesti u recesiju.

Zašto povećanje kamatnih stopa može smanjiti inflaciju, ali izazvati pad ekonomske aktivnosti ?

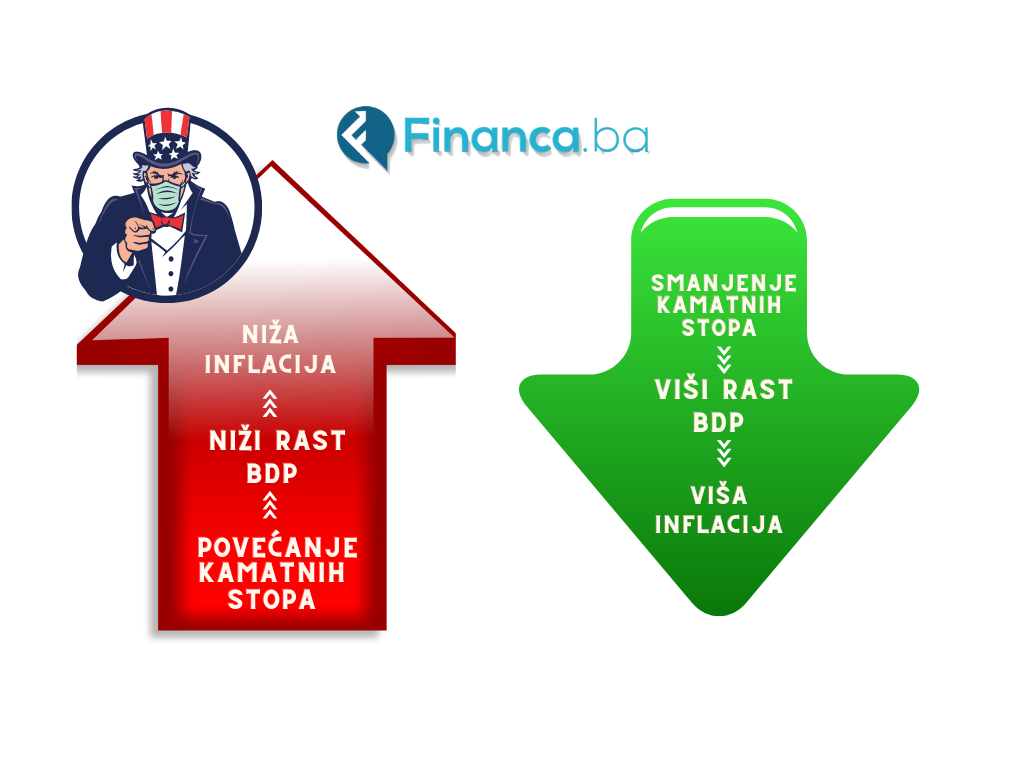

Pojednostavljeno, niske kamatne stope, uz sve ostale stvari jednake, pojeftinjuju kreditno zaduživanje, a jeftini krediti pospješuju potrošnju (ljudi kupuju i troše više). Kada je potrošnja velika i potražnja za proizvodima i uslugama raste, onda raste i cijena proizvoda i usluga, a opći porast cijena je upravo ono što nazivamo inflacija.

Ekonomisti kažu da je, iskustveno, inflacija do približno 2% na godišnjoj razini normalna i poželjna. Međutim, trenutno inflacija divlja, opći porast cijena se nalazi razinama 6-8%, kako u Americi, tako i u ostatku svijeta. Iz tog razloga, Fed, i većina ostalih središnjih banaka u svijetu, pokušavaju iskoristiti naprijed opisani mehanizam da smanje inflaciju: postepeno povećavaju kamatne stope, koje bi onda trebale povećati cijenu novca i zaduživanja, posljedično smanjiti potrošnju i potražnju za dobrima i uslugama, što bi onda trebalo dovesti do smanjenja općih cijena dobara i usluga, tj inflacije.

Pad ekonomske aktivnosti

Međutim, taj mehanizam borbe protiv inflacije povećanjem kamatnih stopa, nosi i rizik pada ekonomske aktivnosti, tj. smanjenja ili usporenog rast BDP-a. Zašto? Zato što se porastom kamatnih stopa, povećava i cijena zaduživanja koju za kredite trebaju platiti poduzeća. Kad se povećava cijena zaduživanja, to za poduzeća znači povećanje troškova financiranja. Kada se povećaju troškovi financiranja, onda se posljedično poduzeća manje odlučuju na investicije u tvornice, opremu, nove proizvode, a to onda znači i da manje zapošljavaju. Također, pad potražnje od strane kupaca, uzrokuje poduzećima pad prihoda od prodaje, a sve to skupa smanjuje ekonomsku aktivnost država, što često mjerimo padom ili usporenim rastom bruto društvenog proizvoda (BDP).

Balansiranje i žongliranje

Funkcija Feda i većine drugih središnjih banaka u svijetu jeste da konstantno osigurava balans između obuzdavanja inflacije s jedne strane, i osiguravanje uvjeta za ekonomski rast, s druge strane, putem podešavanja svoje monetarne politike (a u središtu te monetarne politike je određivanje koliko je novca u opticaju u ekonomiji, i kolika mu je cijena, tj. kamatna stopa). Središnje banke su kroz povijest u tome bile manje ili više uspješne.

Središnja banka SAD, Federal Reserves (ili Fed) je važna, budući da određuje kamatne stope u najvećoj ekonomiji na svijetu, pa sve što uradi, ima implikacije na ostatak svijeta. Prilično je rašireno mišljenje, a tome smo i već pisali, da je Fed zakasnio i pogriješio, te propustio priliku da pravovremenom reakcijom smiri inflaciju koja je krenula rasti nakon lockdown-a izazvanog pandemijom.

Posljedice niskih kamatnih stopa i “pumpanja” novca

Naime, već duže vrijeme, još od financijske krize 2008 godine, kamatne stope su bile jako niske, čak i negativne, što je pomagalo da ekonomija raste. Nakon što je svijet pogodila pandemija, uz niske kamatne stope, većina država, a posebno SAD, je “pumpala” velike količine novca u ekonomiju, u vidu stimulansa stanovništvu i gospodarstvu. Kad je lockdown završio, i svijet se naučio živjeti s COVID-om, potražnja za proizvodima i uslugama, a time i cijene i inflacija, su podivljale na krilima jeftinog i dostupnog novca, te želje ljudi da, oslobođeni iz svojih kuća, počnu trošiti. Primamljivo je bilo gledati oporavak BDP i ekonomije, pa su se možda središnji bankari opustili, i nisu vidjeli da se ekonomija pregrijala, i da ju je trebalo malo ranije ohladiti i smiriti inflaciju.

Procjene su bile, vjerojatno dijelom i točne, da inflacija nije bila toliko uzrokovana povećanjem potražnje, nego i problemima u ponudi (COVID je prekinuo opskrbne lance i otežao dostavu robe, pa je bilo poteškoća i u proizvodnji i u dostavi, što je uzrokovalo i povećanje cijena). Tako smo u zadnjih godinu dana često slušali pojam “tranzitorna inflacija”, drugim riječima, privremeno je, proći će… Ali nažalost nije prošlo, budući da se na problem koji je već postojao, dodao novi – rusko-ukrajinski rat čije posljedice na ekonomiju u vidu povećanja cijena energenata i hrane već vidimo.

Rezultat je da se središnje banke danas ne bave balansiranjem, već da žongliraju sa 7-8 staklenih stvari u zraku, a svako malo dobivaju novu stvar za žongliranje. Znamo šta se dešava kad staklena stvar padne na zemlju.

Šta nam slijedi?

Puno gora situacija od inflacije (povećanja opće razine cijena) je stagflacija (što je pojam koji predstavlja stagnaciju ekonomije, uz istovremenu inflaciju). To bi, pojednostavljeno, značilo da u isto vrijeme pada proizvodnja, investicije i zaposlenost, pa čak i potražnja, a da, s druge strane, cijene rastu. To, nažalost, danas nije nezamislivo, jer se spaja “savršena oluja” posljedica rusko-ukrajinskog rata koji negativno utječe na svjetsku ekonomiju, za zakašnjelim povećanjem kamatnih stopa i smanjenjem novca u opticaju.

S velikom pažnjom se prati svaka naznaka pozitivnih pomaka u pregovorima između Rusije i Ukrajine, primarno zbog ljudskih života, pa onda i zbog utjecaja na svjetsku ekonomiju. Teško je reći šta slijedi, nemoguće predvidjeti daljnji razvoj događaja i utjecaj na živote ljudi. U najboljem slučaju, svijet čekaju izazovne godine.

Financa.ba