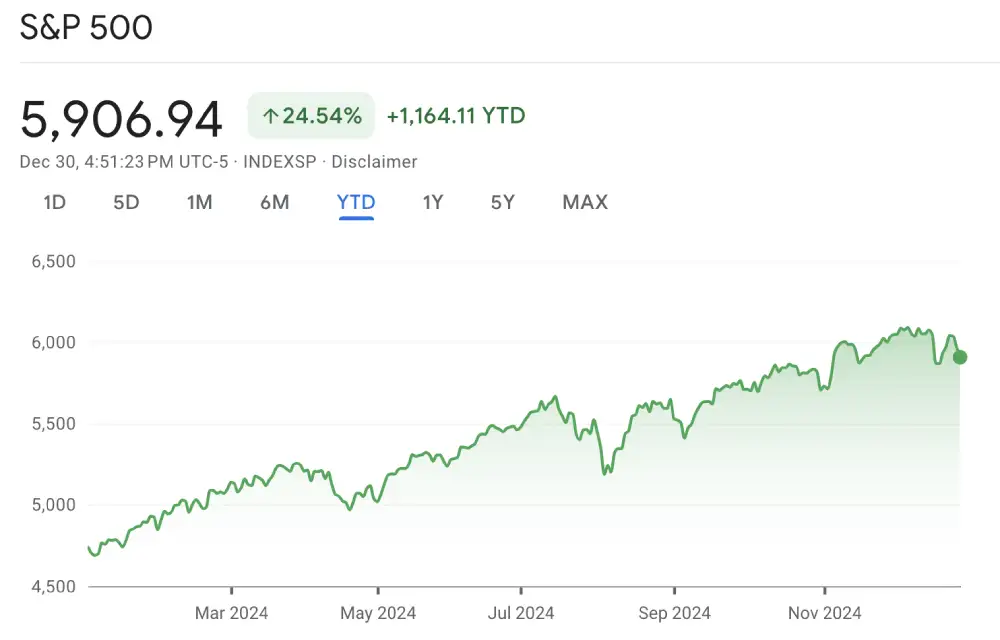

Tržište bika je prevladalo na dioničkim tržištima i u 2024. godini. Nominalni godišnji prinosPrinos (engl. Yield) se odnosi na zaradu ostvarenu na ulagan... S&P 500 indeksa iznosi preko 20% dvije godine zaredom – prvi put od 90-ih godina. Nakon odlične 2023, „najteži” dionički indeks na svijetu (S&P 500) sadrži oko polovice svjetske dioničke vrijednosti, s nominalnim prinosom od oko 25% u 2024. Gledano po multiplama zarada, tržište je relativno skupo u odnosu na povijesne cijene dionica.

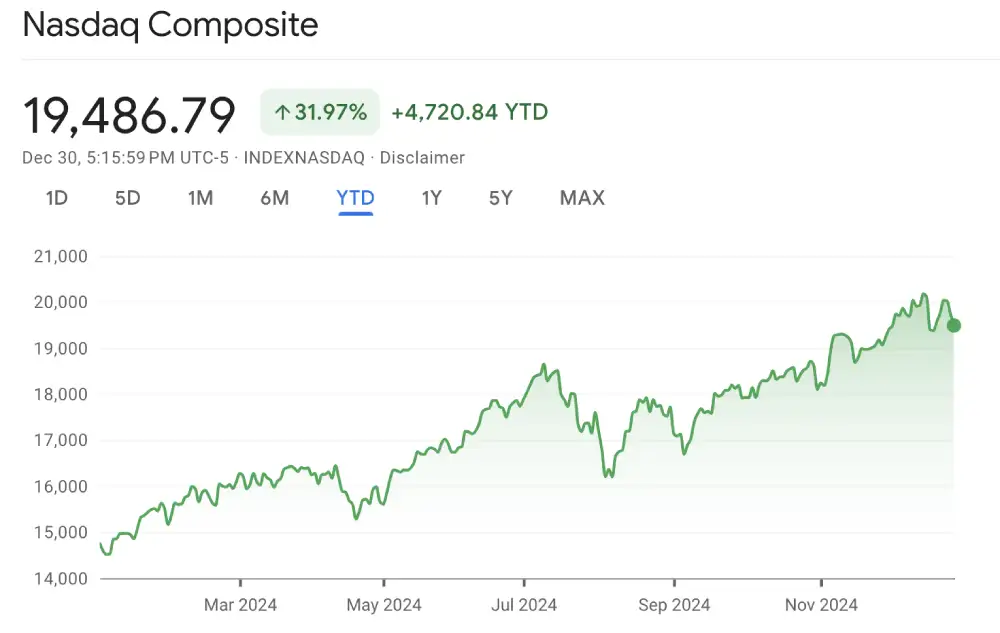

Veličanstvenih 7 (Meta, Alphabet, Amazon, Nvidia, Microsoft, Apple, Tesla) dionica predvode cjelokupan rast tržišta. Oni imaju oko trećine udjela unutar S&P 500 indeksa, odnosno sa oko 50 posto težine u Nasdaq Composite indeksu. Svakako, treba naglasiti da je i on imao sjajnu godinu sa prinosom od preko 30%. Tehnološki sektor mega cap dionica vodi se očekivanjima o budućim praktičnim primjenama umjetne inteligencije, od kojih se za sada manji dio i realizirao, ali uz optimistične procjene rasta prometa i zarada.

Tehnološki iskorak u poluvodičima kojeg predvode Nvidia, TSMC, ASML, AMD, Broadcom, treba primijetiti. Ostaje otvoreno „pitanje” koncentracije vrijednosti u malom broju kompanija, sa svim strukturnim problemima koje takva akumulacija kapitala može donijeti za širu ekonomiju i zaposlenost u dugom roku. ETFETF je investicijski fond čijim se dionicama trguje na burz... tržište imalo je rekordnu godinu po priljevima. Podcrtavajući tako sve izraženiju akumulaciju kapitala. Nvidia je zamijenila Intel u Dow Jones dioničkom indeksu 30 industrijskih giganata Amerike. Sa povratom od preko 170% u 2024, Nvidia opravdava ulogu lidera „Nvidia AI bikovskog tržišta” koje se nastavlja ulaskom u 2025.

FED smanjenjem kamata dodatno podpomogao rast

Ulazak Federalnih rezervi (FED) u ciklus popuštanja sa 3 smanjenja zaredom pred kraj godine – mahom su pogurali tržišta prema gore, osim nakon zadnjeg smanjenja u prosincu. Daljnja rezanja prema neutralnim razinama kamataKamata je cijena uporabe tuđih novčanih sredstava. Kamate ... očekuje se i u 2025, ali sporijim tempom. Solidne stope ekonomskog rasta u godini pratili su nešto slabiji, ili barem konfliktni ekonomski i podaci sa tržišta rada. Najveće investicijske kuće ne očekuje pad agregatne potražnje i potrošnje u 2025, već rast po usporedivim stopama. InflacijaInflacija je povećanje opće razine cijena u određenom vre... je svakako „leitmotiv” ovog bikovskog tržišta. Nakon eksplozije pandemijskog printanja novca FED-a u 2020. godini, stope inflacije počele su rasti i oporezivati fiksne dohotke. Očekivanja veće inflacije u dugom roku, te pad bilance FED-a za 15-ak posto, pogurali su prinose na američke obvezniceObveznica (engl. bond), ili zadužnica (obligacija), dužni... dugog roka prema gore. U 2024. godini, američki dug opće države je povećan na 36 bilijuna dolara. Od toga 78% duga otpada na institucije unutar granica SAD-a.

Izbor Trumpa potpomogao zadržavanje investicijske atmosfere

„Superizborna” 2024. donijela je izbor Donalda Trumpa za 47. Predsjednika Amerike, uvjerljivu pobjedu republikanaca, uz otvorenu podršku Elona Muska – čije se osobna neto imovina procjenjuje na 430 bilijuna dolara. Teško je prognozirati kompleksne učinke novih politika, ali svakako slijede neke od najdinamičnijih godina u zadnjih 80 godina američke povijesti. Realno je očekivati otpor američkog establishmenta („duboke države”) sa povećanom vjerojatnosti za „black swan” događaje koji povećavaju moć država u 2025. (rat, terorizam, pandemija, atentati, atmosferski i klimatski događaji itd.) Pad vlada u Njemačkoj i Francuskoj, ekonomski uspjeh Javier Milei-a u Argentini, kolaps kanadskog premijera, južnokorejska ustavna kriza, eskalacija ratnih sukoba na Bliskom istoku i u Ukrajini, okretanje Rusije istoku, „deglobalizacija”, rast „meke moći” BRICS zemalja – još su neki od bitnih političkih događaja u 2024. Ključna geopolitička pitanja u 2025. ostaju ista, s naglaskom na pitanja rata i mira.

Usprkos svoj buci, američki dolar, engleski jezik i „Zapad” ostaju glavni lideri svjetskog poretka te prva opcija za ulaganja investitora. Uz rastuću snagu Kinu, na čiji mlin idu bitni makro trendovi, demografski i ekonomski. Najavljeni fiskalni stimulus pogurao je kinesko dioničko tržište u prinose od oko 15% za glavne indekse. Kineske large cap dionice vratile su pak oko 29 posto investitorima ove godine.

EU i Europa gube utrku

Dok Europska komisija propisuje kvote za spol osoba na vodećim pozicijama u velikim europskim kompanijama, zemlje okosnice EU i eurozone se suočavaju sa ozbiljnim izazovima. Manjak radne snage, viši troškovi energije, nepotrebna i često promašena regulacija, sve jača konkurencija, demografski izazovi, nerealne klimatske politike, rastuća uloga države, migranti iz nekompatibilnih zemlja i drugo – doveli su do prilično niskih stopa realnog rasta uz brže rastući dug, povećavajući tako ekonomski jaz i političku nestabilnost. Očito je da postoje i limiti rasta – geografski, ekološki, psihološki, društveni.

Istovremeno, kvaliteta života ljudi u zemljama sjeverne, srednje i južne Europe je još u samom vrhu na svijetu. Tržišta kapitala pak ne pokazuje puno slabosti, iako je ukupni rast manji nego u Americi. Paneuropski STOXX 600 i STOXX 50 su ove godine dobili oko 6-9%. Neke industrije Njemačke (npr. automobilska) bilježe padove u zaradama i prometima, ali DAXDAX (Deutscher Aktienindex ) je burzovni indeks koji se sast... je ove godine u plusu oko 19%. Također je smanjen i njemački trgovinski suficit. Odlična godina za tržišta kapitala SEE zemalja (bez dividendi): slovenski SBITOP (+33%), hrvatski CROBEX (+26%) i srpski BELEX15 (+31%). ECB, kao i većina centralnih banaka, se nalazi u stadiju popuštanja monetarne politike.

Dolar ostaje snažan

U ovog godini, dolarski indeks je ojačao oko 6%. a udio dolara u vanjskoj trgovini je prema više izvora porastao unatoč smanjenju kamata od strane FED-a, dok se udio eura smanjuje. Euro je ove godine oslabio u odnosu na dolar, te tako ponovi klizi prema paritetu, gdje je zadnji put bio u 11/22. Japanska središnja banka je u srpnju podigla kamatne stopeKamate su trošak, odnosno cijena koju plaćate za pozajmlji... sa nulte razine, te tako u namjeri da ojača japanski jen (JPY), prouzrokovala jen carry trade crash, čiji su učinci bili oštri ali kratkoročni. Kineski Yuan (RMB) je ove godine oslabio prema dolaru oko 2,8%. Središnje i poslovne banke nastavljaju pripremanje terena za uvođenje digitalne valute povezane na ugljični otisak. BitcoinBitcoin je decentralizirana, distribuirana, anonimna platna ... je ove godine u plusu 125%. Izrazito volatilna tržišta roba su po običaju imala mješovitu godinu. Američki ugovori za naftu su 2% niže, a britanski 4% – na oko 70 do 73 dolara. Glavni igrači na tržištu prognoziraju pad globalne potražnje. Kava i kakaovac su pak poskupili, od 70% do 150% što se prelijevalo na cijene za potrošače. Zlato je imalo odličnu godinu, jednu od najboljih od 70-ih godina prošlog stoljeća, u plusu 26 posto, na cijeni od preko 2.600 dolara.

Izvor: Hrportfolio