Sudeći po rastu vrijednosti dionica za svjetske burze 2023. godina je bila jedna od najboljih. Ipak, godina nije krenula s optimizmom. Prisjetimo se, sredinom ožujka SAD je pogodila kriza regionalnih banaka. Mnogi su najavljivali “brodolom” tržišta, sličan onome 2008. godine. Najavljivana je teška financijska kriza.

Ipak regionalne banke, o čemu je Financa pisala, nisu poljuljale značajnije tržište. Umjetna inteligencija je postala glavni pokretač tehnološkog sektora, a samim time i cijelog tržišta. Doduše, pomogao je i FEDF, obzirom da je tijekom srpnja zaustavio intenzivni ciklus dizanja kamataKamata je cijena uporabe tuđih novčanih sredstava. Kamate .... Ovo je dodatno unijelo optimizam na tržište kapitalaTržište kapitala (engl. capital market), u užem smislu pr... u SAD, a prelilo se i na ostatak svijeta. Pred kraj godine, najavljeno je i smanjivanje kamatnih stopa u 2024.

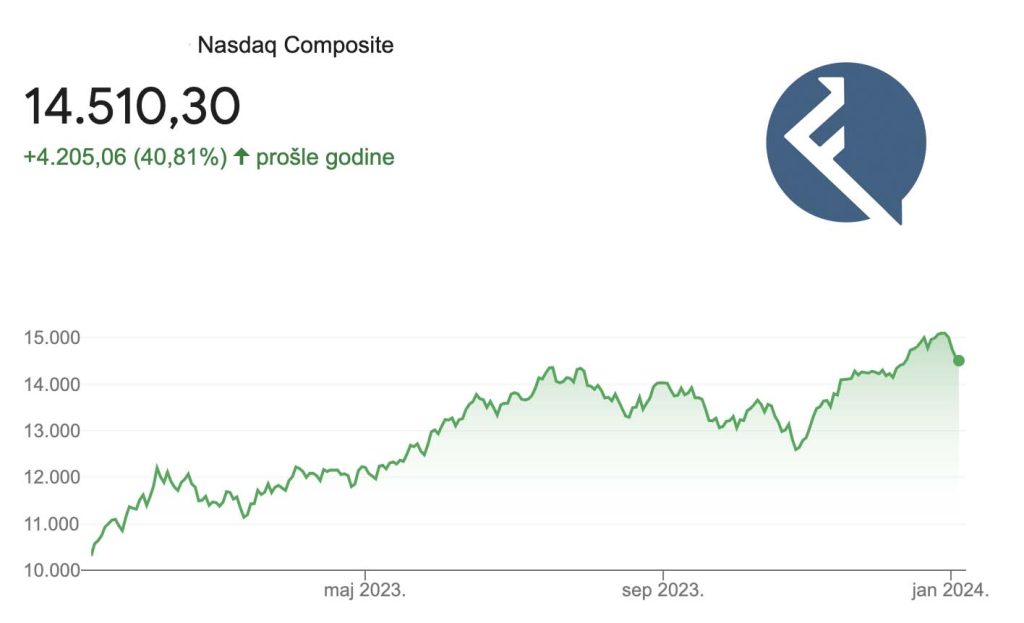

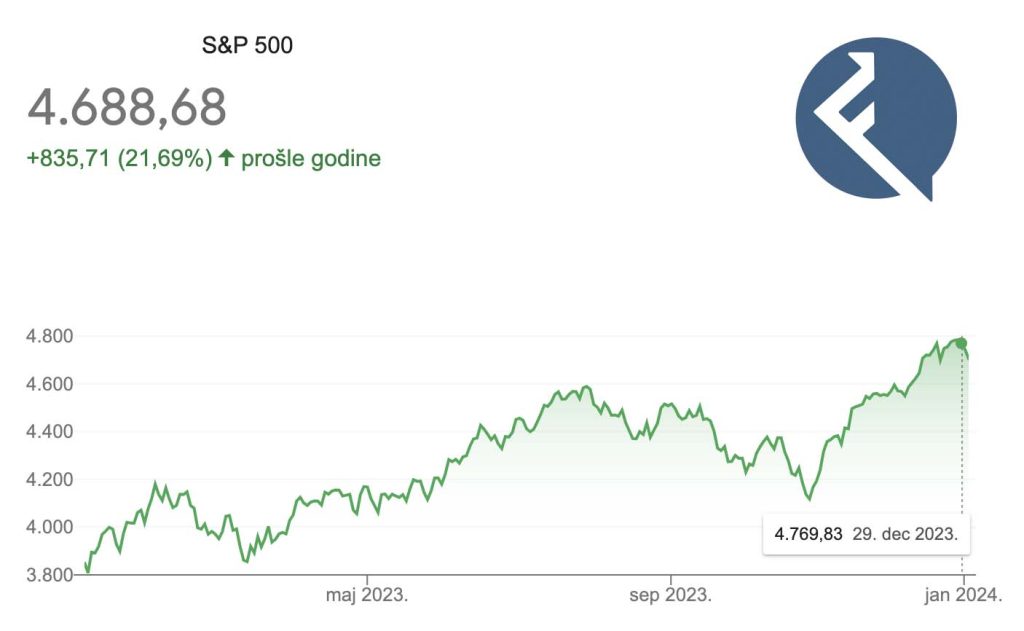

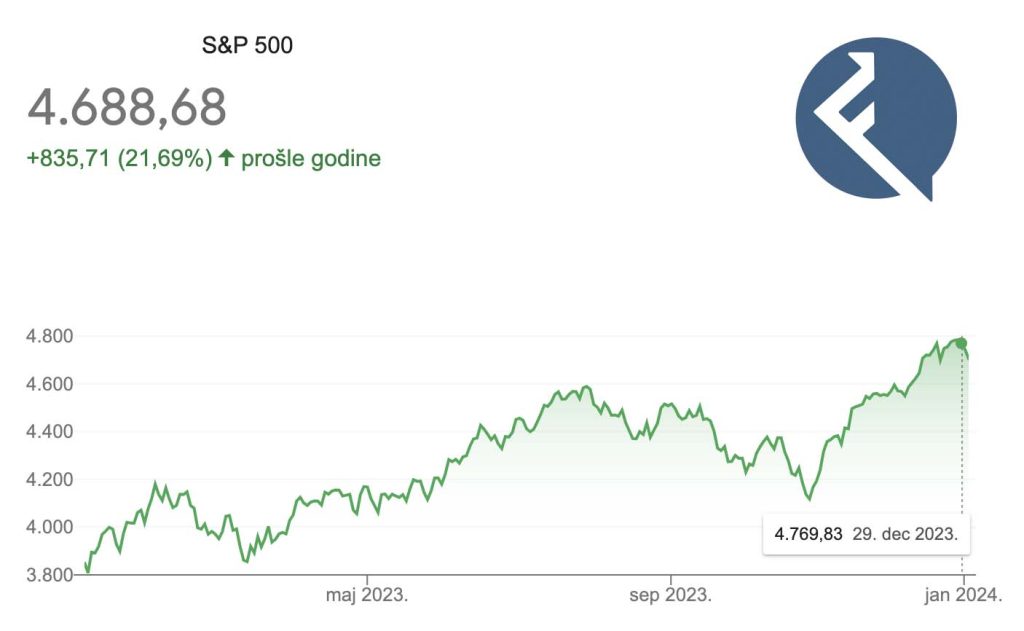

Nasdaq i S&P 500 vrtoglavo rasli

Indeks S&P 500 2023. godinu je završio s rastom od nevjerojatnih 22 posto. Nasdaq, tehnološka burza, rasla je vrtoglavih 44 posto. S druge strane zlato se krajem godine vinulo na nove rekordne vrijednosti zbog geopolitičkih previranja, te očekivanog pada kamatnih stopa. Rasterećenost investitora u pogledu percepcije rizika uzrokovala je rast kripto tržište. Trendu je pomogao i regulator u SAD najavom da bi uskoro mogao odobriti ETF-ove kao vrstu aktiveU Bilanci stanja poduzeća, aktiva (eng. assets) predstavlja....

U 2024. uticat će nekoliko faktora koji su dominirali i u godini koja iza nas. Brzina pada kamata i FED-ovo balansiranje između inflacije i gospodarskog rasta. Oporavak korporativnih profita koji će u velikoj mjeri ovisiti od efekata primjene umjetne inteligencije. Izrazit uticaj će imati geopolitičke trzavice koje će vjerojatno dobivati na značaju kako se politike centralnih banaka postepeno budu povlačile sa glavne scene.

FED i dalje igra glavnu ulogu

Posljednje zasjedanje Fed-a u 2023. donijelo je priličnu relaksiranost ulagača. Više od polovine rasta ovogodišnjeg S&P-a desilo se u posljednja dva mjeseca. Ključne riječi koje su investitori čekali bila je potvrda da je intenzivni ciklus rasta kamata završen. Te da će sljedeće godine uslijediti obrnuti trend. Pad kamata je bio tema koju su u FED-u do tada skidali sa dnevnog reda. Fed sada očekuje tri smanjenja kamate od po 25 postotnih poena u 2024. godini. Tržištem vlada optimizam, te se procjenjuje kamata za 12 mjeseci na nivou od četiri posto.

Kojom putanjom će ići ova ključna tema za financijska tržišta ove godine zavisit će u prvom redu od uspjeha s obuzdavanjem inflacije. Iako se čini da je inflacijaInflacija je povećanje opće razine cijena u određenom vre... pod kontrolom, očekivano usporavanje američkog gospodarstva u narednoj godini (Fed očekuje rast od 1,4 posto) ostavit će ovo balansiranje centralne banke na još tanjoj žici, piše B&F.

Gospodarstvo u rukama kamatnih stopa

Gospodarski rast u velikoj mjeri ovisit će upravo od ambijenta visokih kamata. Točnije, od sposobnosti kompanija da podnesu visoke troškove financiranja i ne doprinesu većem povećanju nezaposlenosti. Fed očekuje rast nezaposlenosti sa 3,8 na 4,1 posto. Povijesno promatrano, jaz između viših prinosa na obvezniceObveznica (engl. bond), ili zadužnica (obligacija), dužni... i troškova financiranja kompanija ide i do 18 mjeseci. S velikom vjerojatnoćom može se reći da će se kompanije sa nepovoljnom strukturom financiranja u narednoj godini susresti sa daleko krupnijim problemima.

Temelj gospodarstva je personana potrošnja

Nakon recesijske godine za korporacije, u kojoj su profiti kompanija pali oko četiri posto, tržišni učesnici predviđaju niske dvocifrene stope rasta u 2024. i 2025. godini. Ovaj scenarijo zvuči prilično optimistično, gotovo kao opredijeljene investitora u ovom ciklusu da je Fed uspješno okončao misiju, te inflaciju i recesiju poslao u “arhivu”. Međutim, neće samo ambijent visokih kamata biti izazov za korporativne profite. Pooštreni uvjeti financiranja svakako će biti jedan od ključnih rizika po ostvarivanje očekivanih stopa rasta. Ništa manje osjetljivo mjesto neće biti potrošački sentiment. Ne zaboravimo da je od neprocjenjive važnosti, obzirom da u SAD osobna potrošnja čini oko 70 posto BDP-a.

Kumulirana štednjaU ponudama kreditnih institucija postoje različiti oblici i... tijekom pandemije, uslijed smanjene potrošnje i visokih fiskalnih poticaja američke države, faktički je istopljena. Rezultat je između ostalog rekordan rast zaduženja po kreditnim karticama. Pritisak na potrošački sentiment donijet će i studentski krediti koji su od prije koji mjesec, nakon dugog moratorija, ponovo postali veoma važna rashodna stavka u velikom broju američkih domaćinstava.

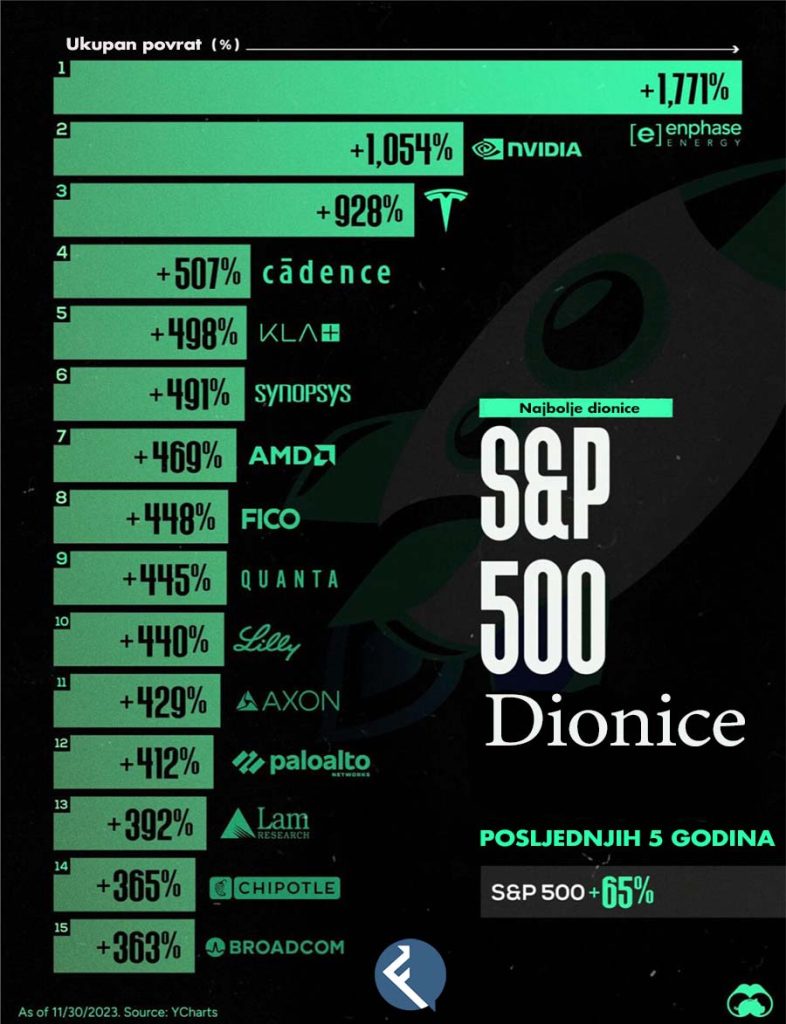

Rast na krilima umjetne inteligencije

Promatrano sa biznis strane, ovogodišnja tema generativne umjetne inteligencije donijela je veliki rast tržišta. Ruku na srce, konkretnu korist u bilancama zabilježile su samo one kompanije koje su ponudile ulaznicu za ovo novo polje tehnološkog napretka. Kompanije koje nude tehnološka rješenja i konkretnu primjenu novog alata i dalje po ovom osnovu imaju samo projekcije novčanih tokova. Ne bi trebalo da iznenade pojedinačna razočarenja uslijed neostvarenja očekivanih profita u budućnosti. Ova tema je naročito osjetljiva s obzirom na potpunu dominaciju velikih tehnoloških kompanija. Sedam najvećih predstavnika sektora trenutno drži 30 posto u indeksnoj korpi. Najveći u povijesti liberalnog tržišta SAD.

Investitori očekuju dvoznamenkaste stope rasta profita u 2024. i 2025.

Rastući efekti globalizacije teško da će ubuduće i jednu burzansku godinu ostaviti bez značajnog utjecaja geopolitičkih dešavanja. Početak rata u Ukrajini u 2022. raspirio je inflaciju putem cijene energenata i poremećaja u lancima distribucije. Sukob na Bliskom istoku bio je okidač za, istina kratkoročni, rast cijene sirove nafte i porast generalne neizvjesnosti.

Taman da se ne desi nijedan novi geopolitički događaj, samo ova dva sukoba velikih razmjera kojima se ne nazire ishod mogu imati velikog utjecaja na tržišna kretanja i u 2024. Kao latentna opasnost kontinuirano tinja sukob vodećih svjetskih gospodarstava, američkog i kineskog. U prošloj godini se uglavnom ogledao kroz sankcije američke administracije na sofisticirane čipove za sustave koji koriste umjetnu inteligenciju.

Nema sumnje da će period pred nama otvoriti i neke nove, nepredvidljive frontove ovih dvaju globalnih sila. Tajvansko pitanje ostaje ključna točka koja bi u negativnom scenariju mogla predstavljati vrhunac usijanja odnosa.

Na strani predvidljivih političkih događaja, u studenom se održavaju novi američki predsjednički izbori. Oni svakako imaju značajan utjecaj na kretanje tržišta dionica. Povijesni podaci govore da tržišta dionica mahom bilježe rast vrijednosti u izbornoj godini. On je posebno izražen u godini kada je dolazilo do reizbora predsjedničkog kandidata. Nešto više od tri godine Biden-ove administracije obilježile su prije svega pandemija, visoka inflacija i intenzivan rast kamata. Podsjetimo, indeks S&P 500 u ovom periodu je zabilježio rast negdje oko nivoa povijesnog prosjeka od oko 36 posto.