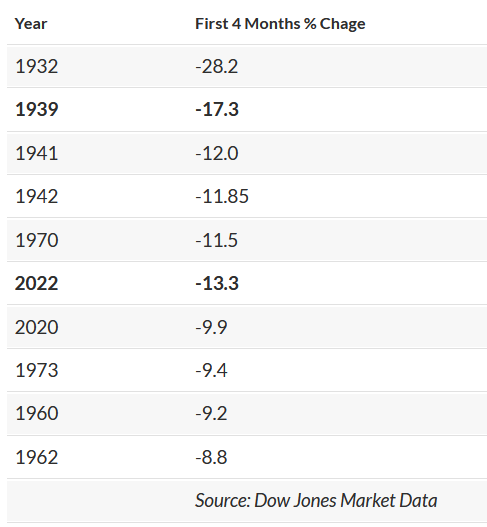

Najveća dionička tržišta pod sve su većim pritiskom neizvjesnosti. Tako je S&P indeks 500 – koji je pokazatelj kretanja vrijednosti najvećih kompanija u Sjedinjenim Državama – u prva četiri mjeseca ove godine zabilježio najveći pad od 1939. godine. Sada je popularni američki indeks u četiri mjeseca u minusu – 13,3 posto, dok je prije 83 godine pad iznosio -17,3 posto.

Pri tome je u prva četiri mjeseca ove godine Nasdaq Composite indeks, koji prati široki spektar tehnoloških dionica, završio u minusu od 21,2 posto, što je najveći pad ikada zabilježeni u povijesti tog indeksa. Nasdaq Composite skuplja podatke za grupu probranih tech dionica od 1971. godine ili 51 godinu. I tzv. blue chip dionice koje prati Dow Jones Industrial Average s padom od 9,3 posto također su imale loš početak godine, koji ipak nije bio tako bolan kao pad za vrijeme lockdowna 2020. godine.

Dionice su pod pritiskom zbog kombinacije niza faktora, a najznačajniji su ipak inflacijaInflacija je povećanje opće razine cijena u određenom vre... te najava centralne banke kako će zbog rasta cijena zaoštriti monetarnu politiku, što će pak voditi usporavanju gospodarskog rasta, a možda čak i u recesiju. Tim ključnim problemima doprinos sada daje geopolitička napetost izazvana invazijom na Ukrajinu, nove smetnje u lancima opskrbe te nepredvidivost energetske budućnosti u značajnim dijelovima svijeta, posebno u EU.

Danas počinje dvodnevni sastanak američkog Federal Open Market Committeea na kojem bi se trebala donijeti odluka o dizanju kamatne stopeKamate su trošak, odnosno cijena koju plaćate za pozajmlji... Feda. Na stolu su navodno odluke o dizanju kamate za 0,50 ili čak 0,75 postotnih poena. Daljnje povećanje kamataKamata je cijena uporabe tuđih novčanih sredstava. Kamate ... u Sjedinjenim Državama sasvim je izvjesno, ali treba vidjeti kakva će točno biti reakcija obvezničkih i dioničkih tržišta.

Žestoka investicijska aktivnost

O tome kako su se vremena na dioničkom tržištu dramatično promijenila govori i podatak kako je jedan od najslavnijih investitora svih vremena, Warren BuffettWarren Buffett rođen je u Omahi 1930. Još u ranoj dobi raz..., nakon više godina suzdržavanja i pasivnosti na dioničkom tržištu opet pretvorio u velikog kupca dionica te je počeo koristiti goleme zalihe gotovine svog investicijskog konglomerata Berkshire Hathawaya. Dok je posljednje dvije godine Buffett javno gunđao zbog previsokih vrednovanja dionica i nedostatka ‘pravih investicijskih prilika’ te pretežito prodavao dionice gomilajući gotovinu, iskusni investitor sada se ponaša kao razuzdana šiparica s debelim novčanikom kada se u shopping centru pružaju prilike na nekoj rasprodaji. Buffettov Berkshire Hathaway samo je u prvom kvartalu ove godine potrošio na kupovinu raznih dionica 51,2 milijardu dolara, piše Gojko Drljača za Jutarnji list.

Preciznije, prema pisanju Financial Timesa, prošli mjesec zalihe gotovine Berkshire Hathawaya smanjene su sa 147 milijardi dolara, kolike su im bile cash pozicije na početku godine, na 106,3 milijarde. Pri tome su prodali samo 9,7 milijardi dionica u prvom kvartalu, što znači kako su povećali neto pozicije u dionicama za 41 milijardu dolara od početka godine. Tako žestoka investicijska aktivnost Warrena Buffeta ne pamti se već neko vrijeme. Među krupnije ovogodišnje investicije investicijske legende iz Omahe ulaze udjeli u Chevronu, Occidentalu, HP-u, Alleghenyju, ali i Activision Blizzardu, s kojim je Microsoft već dogovorio preuzimanje pa se čini da Buffett investiranjem u tu kompaniju – od koje se očekuje stvaranje metaverse budućnosti – igra spekulativno.

Povratak “čarobnjaka”

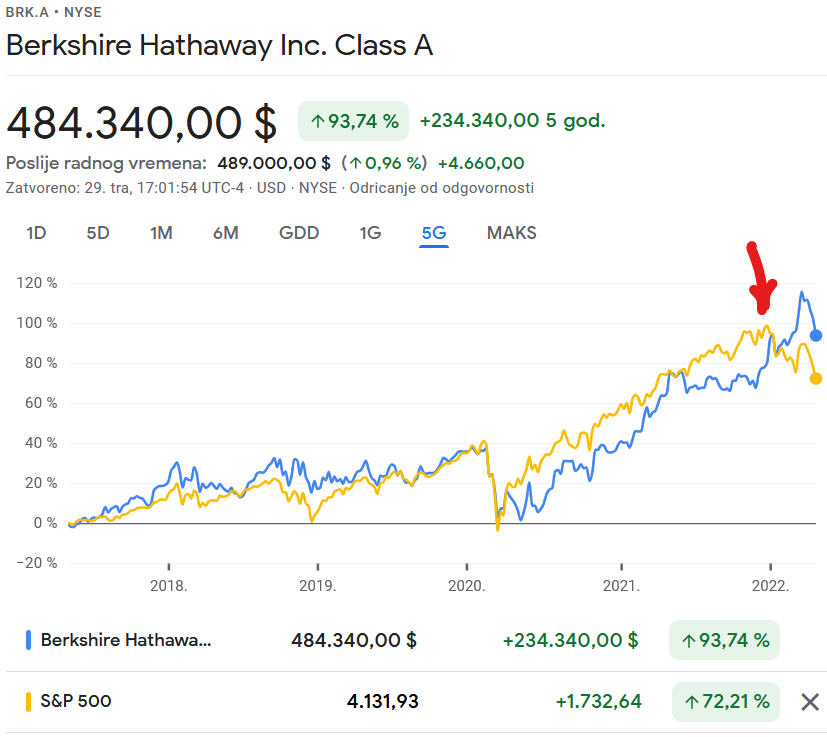

Zanimljivo je da je vremešni Buffett tijekom pandemije kao prvi čovjek Berkshire Hathawaya bio kritiziran kao mag čija su vremena prošla pa se čak tvrdilo kako je izgubio osjećaj za investiranje. Te kritike povodile su se za time što je rast vrijednosti udjela u Berkshire Hathawayu u razdoblju 2020.- 2022. zaostajao za rastom širokog dioničkog indeksa S&P 5000. Buffettove performanse za vrijeme dioničke euforije tijekom pandemije bile su takve da su čak izazivale podsmjeh, međutim, od početka ove godine, vrijednost Berkshire Hathawaya opet je otišla značajno iznad indeksa S&P 500, dok su mnogi agresivniji investitori teško stradali u prva četiri mjeseca ove godine. Drugim riječima, čini se kako Buffett nije izgubio znanje i vještine, nego da su mnogi godinu-dvije bez razloga mislili kako su pametniji i snalažljiviji od investicijske legende.

Ispod je grafikon koji ilustrira kretanje cijene udjela u Berkshire Hathawayu u zadnjih 5 godina u usporedbi s S&P indeksom. Vidljivo je da je Berkshire imao lošije performanse tijekom, pandemije, ali je u 2022. iznenada značajno skočio iznad razine rasta vrijednosti S&5 500. Ukupno je u 5 godina rast vrijednosti investicijskog konglomerata kojim upravlja Buffett iznosio 93,74 posto, osjetno bolje od rasta koji je zabilježio indeks S&P 500, a koji je iznosio 72,21 posto.